Золото не в лучшей форме, но все изменится совсем скоро

Стоимость золота сегодня утром демонстрирует негативную динамику, которая обусловлена укреплением национальной валюты США по отношению к основным валютам мира. Утреннее снижение стоимости фьючерса на драгметалл с поставкой в декабре составило 0,34%, что соответствует 6,4 доллара. Его текущая цена консолидировалась на отметке в 1 898,8 доллара за тройскую унцию. Фьючерсные контракты на серебро с поставкой в декабре также падают: их стоимость утром снизилась на 1,26%, заставив их переместиться на отметку в 24,3 доллара за тройскую унцию. Основным и главным фактором сокращения цены драгметаллов сегодня является курс американского доллара, который резко поменял свое направление и стал двигаться в сторону повышения. Таким образом, стоимость золота становится слишком высокой для держателей иностранной валюты, поэтому они начинают отказываться от покупок металла в ожидании лучших времен. Между тем американский доллар ощутил прилив сил на фоне роста числа зараженных коронавирусной инфекцией не только на территории США, но и в мире. Затянувшиеся переговоры относительного новой программы финансовых стимулов на территории страны и неопределенность сроков ее принятия также толкают доллар к росту. И если ранее была надежда на то, что стимулы все же будут приняты до президентских выборов в Америке, то сейчас она буквально тает на глазах, что выступает фактором поддержки для национальной валюты. Еще на прошлой неделе можно было наблюдать неустойчивую позицию драгметаллов на рынке. В середине недели золото сначала стремительно взлетело на уровень выше 1 930 долларов за тройскую унцию, однако к концу недели рост значительный рост сменился таким же существенным падением, которое приблизило стоимость металла к уровню в 1 900 долларов за тройскую унцию. Подобная высокая волатильность на рынке свидетельствует о неустойчивости положения, которое вызвано несколькими факторами. Вопрос укрепления золота на рынке теперь во многом будет зависеть от выборов в США, а именно от того, кто станет следующим лидером страны. Аналитики полагают, что в случае победы Джо Байдена котировки драгметаллов двинутся вверх, а американский доллар снова перейдет к негативной динамике. А пока весьма неплохие статистические данные по экономике США заставляют расти интерес инвесторов к более рискованным сделкам. Так, количество новых заявок на пособие по безработице на территории страны на прошлой неделе сократилось до рекордно низкого уровня в 787 тыс. Более того, значительно выше стал индекс деловой активности. Конечно, все это не могло не отразиться на стоимости драгметалла, которая неизбежно снизилась. Тем не менее среднесрочные и долгосрочные прогнозы аналитиков все же остаются на стороне укрепления рынка золота. Сырьевые товары, по их мнению, вернут свою популярность уже в самом начале следующего 2021 года. И причинами тому будут сокращение позиций американской валюты, усиление инфляционных рисков, а также перспектива внедрения более расширенной программы финансового стимулирования на территории США. По приблизительным оценкам экспертов, стоимость золота вполне может подскочить в следующем году до отметки в 2 300 долларов за тройскую унцию, причем это далеко не предел его роста. Напомним, что средняя цена драгметалла в этом году пока составляет 1 836 долларов за тройскую унцию. Основная динамика металла начнется уже после президентских выборов, которые станут точкой отсчета для нового скачка стоимости золота.

Форекс-новости от компании InstaForex

Сообщений 841 страница 860 из 1198

Поделиться84126.10.2020 17:40:17

Поделиться84227.10.2020 12:41:48

Нефть потеряла в цене в связи с ростом числа заражённых COVID–19

Закрытие торгов в понедельник лишь укрепило общую динамику рынка чёрного золота – цены на нефть продолжают падать. Основная причина – новые карантинные меры в Европе, дополнительная – быстрое восстановление добычи нефти в Ливии. Ну а совокупность этих факторов всячески противостоит попыткам ограничить избыток предложения на мировом рынке сырья.

Из-за бесконтрольного распространения новой волны COVID-19 руководства стран Европы ввели ограничения на путешествия и досуг. Так, последний уикенд для жителей Италии и Испании был отмечен самыми суровыми ограничениями со времён отмены первых карантинных мер: бары, рестораны и ночные заведения закрылись значительно раньше обычного. Такое возобновление и ужесточение карантинных мер может повлиять на спрос на бензин и другие виды топлива, ограничив их потребление, что замедлит восстановление цен. Не менее плачевно обстоят дела и в США, число новых случаев заболевания коронавирусом в воскресенье там превысило 60 000. Если вторая волна ковида будет распространяться там также активно и в последующее время, сокращение потребления нефти станет неизбежным. Эксперты уже давно заявили об устойчиво негативной динамике на рынке чёрного золота, а в их прогнозах нет ни намёка на улучшение ситуации. Так, аналитики заявляют, что в текущем году потребление нефти окажется на 9,6 млн баррелей в сутки (а это около 10%) ниже, чем в 2019 году. Сбавление темпов роста экономики Евросоюза также ограничивает продажи некоторых видов промышленного топлива. Масла в огонь, простите за каламбур, добавляют также и новости из Ливии. Активное восстановление добычи нефти там оказывает серьёзное давление на котировки. В сентябре правительство в Триполи и глава Ливийской национальной армии Халифа Хафтар заключили соглашение, по которому нефтяная блокада, длившаяся девять месяцев, была отменена. С тех пор производство нефти стало стремительно расти. Уже в понедельник Ливийская национальная нефтяная компания (NOC) заявила о возобновлении добычи на месторождении Эль-Филь. А в пятницу всё та же NOC сообщила о том, что прогнозирует рост добычи в стране до 800 000 баррелей в сутки в течение двух недель. Дальше – больше: уже через четыре недели добыча чёрного золота может увеличиться до 1 млн баррелей в сутки. Напомним, что ливийская нефть является достойным конкурентом лёгкой малосернистой нефти стран на европейских и американских рынках. Соответственно, ливийская нефть создаст дополнительные трудности для рынка нефти Brent. Кроме того, активное восстановление добычи в Ливии затруднит ребалансировку рынка, которая проводится сегодня ОПЕК и её союзниками. Ранее предложение нефти сильно увеличивалось во время исторического падения спроса в связи с эпидемией COVID-19. Саудовская Аравия сейчас рассматривает вариант отмены запланированного ранее ослабления ограничений добычи. Ожидается также, что ОПЕК и её союзники на ноябрьском заседании отложат свои планы по увеличению добычи на 2 млн баррелей в день. Напомним, что такой рост производства нефти был запланирован на январь. Все карты спутали новости из Ливии, которые делают процесс балансировки более сложным для картеля. Тропический шторм «Зета», который в своё время стал причиной сокращения нефтедобычи на морских платформах в Мексиканском заливе, в понедельник также не сумел поддержать нефтяные котировки. Так, на Нью-Йоркской товарной бирже фьючерсы на нефть WTI с поставкой в декабре торгуются по $38,52 за баррель и снизились на 3,34%. На утро вторника нефть марки WTI нашла поддержку на отметке $38,29 и сопротивление – на $41,59. Фьючерс на индекс USD, отражающий отношение доллара к корзине из шести основных валют, увеличился на 0,30% и торгуется с показателем $93,040. Фьючерс на нефть Brent с поставкой в январе упал на 3,07% и достиг отметки $40,78 за баррель, а разница в цене между контрактами на нефть марки WTI и нефть марки Brent составила 2,26 за баррель.

Поделиться84328.10.2020 13:23:16

Проблем много: стоимость нефтяного сырья неуклонно движется вниз

Стоимость нефтяного сырья обеих эталонных марок сегодня утром продемонстрировала сокращение. Причин для негатива в последнее время, конечно, предостаточно, но сегодня добавилась еще одна крайне важная для рынка: уровень запасов черного золота на территории Соединенных Штатов Америки стремительно увеличился на прошлой неделе, подошедшей к концу 23 октября. Все это, впрочем, было вполне оправданно, поскольку в течение последних недель уже не раз звучали новости о росте количества работающих установок по добыче сырья на территории страны. По данным Американского института нефти, запасы сырья в Америке поднялись сразу на 4,6 млн баррелей. Уровень запасов бензина также вырос основательно – на 2,3 млн баррелей. Уровень дистиллятов, напротив, упал на 5,3 млн баррелей. При этом стоит отметить, что на территории стратегически важного хранилища в Кушинге запасов нефти стало на 136 тыс. баррелей больше. По другим данным, которые собрали у экспертов, опрошенных S&P Global Platts, также ожидается прирост уровня запасов нефти, но весьма скромный. Так, сырья должно стать больше на 200 тыс. баррелей. Уровень бензина, наоборот, сократится на 700 тыс. баррелей, а дистилляты пойдут вниз на 2,5 млн баррелей. Таким образом, по этим предварительным показателям, повода для сильного беспокойства у инвесторов пока нет. Вчера черное золото отметилось ростом стоимости на фоне известий об очередном ухудшении погодных условий на территории Мексиканского залива. К побережью снова приближается ураган «Зета». По состоянию на сегодняшнее утро, уже прекратили свою активную деятельность 49,5% нефтедобывающих установок в Мексиканском заливе. Мощности временно выводятся из строя довольно быстро. Так, еще вчера прекратили работу только 15,9%, а сегодня остановленных стало почти половина. Это все, конечно, на короткий срок может оказать поддержку сырью, поскольку добыча будет ограничена на время действия урагана. Однако кардинальным образом ситуация на рынке не изменится. Таким образом, стоит ожидать, что в ближайшие дни стоимость сырья может двинуться вверх под влиянием опасений ограниченных поставок нефтепродуктов. Тем не менее глобальные факторы для снижения цены не потеряли свою силу и продолжают свое негативное воздействие на рынок. Это значит, что, как только стихия отступит и погода нормализуется, рынок снова, скорее всего, перейдет к падению. Цена фьючерсных контрактов на нефтяное сырье марки Brent с поставкой в декабре на торговой площадке в Лондоне сегодня утром сократилась довольно основательно – на 1,72%, или 0,71 доллара. Это переместило ее стоимость на уровень 40,49 доллара за баррель. Напомним, что вчерашние торги завершились некоторым подъемом, который составил 1,8%, или 0,74 доллара, но удержать преимущество так пока и не удалось. Цена фьючерсных контрактов на легкое нефтяное сырье марки WTI с поставкой в декабре на электронной торговой площадке в Нью-Йорке утром тоже отметилась существенным падением, которое оказалось в районе 2,2%, или 0,87 доллара. Текущий уровень стоимости составил 38,70 доллара за баррель. Торги вторника были весьма успешными: удалось достичь роста на 2,6%, или 1,01 доллара за баррель.

Поделиться84429.10.2020 15:20:56

EUR/USD: утопит ли ЕЦБ евро?

На этой неделе гринбек прибавил около 0,5%. Отсутствие прогресса в переговорах между демократами и республиканцами по поводу новых мер поддержки американской экономики, а также неопределенность вокруг президентских выборов в США способствовали повышению спроса на безопасный доллар. Согласно последним опросам, Джо Байден продолжает лидировать в предвыборной гонке. Однако даже в случае его победы никаких дополнительных мер стимулирования может не последовать вплоть до конца года. В четверг гринбек удерживает недавний рост, не оставляя попыток продвинуться дальше на север от поддержки в районе 93 пунктов. В ближайшее время динамику USD будут определять данные по ВВП США за третий квартал и аппетит инвесторов к риску. Аналитики ожидают восстановления темпов роста американской экономики после резкого спада второго квартала. Главные вопросы заключаются в том, насколько сильно улучшился показатель и будет ли это иметь значение для инвесторов, поскольку эти данные уже отстают от событий последних нескольких недель. Американское правительство пока игнорирует рекордные темпы роста числа случаев заражения COVID-19 в стране. Хотя власти ряда штатов ввели ограничительные меры, однако если другие не последуют этому примеру, то восстановление национальной экономики может продлиться в четвертом квартале.

Если рост ВВП США в июле–сентябре превзойдет ожидания экспертов, то гринбек продолжит укрепляться по отношению к своим основным конкурентам, в том числе к евро. Пара EUR/USD просела до недельных минимумов в районе 1,1710 на фоне усиления второй волны коронавируса в еврозоне, а также на слухах о том, что ЕЦБ может рассмотреть вопрос о дополнительных стимулах на ближайшем заседании. В среду Германия ввела частичный карантин сроком на месяц. Франция объявила о введении общенационального карантина вплоть до 1 декабря. Ранее экономисты ожидали, что ЕЦБ оставит денежно-кредитную политику без изменений по итогам октябрьской встречи. Однако стремительное ухудшение эпидемиологической ситуации в ЕС может подтолкнуть регулятора к действиям. ЕЦБ вряд ли снизит ставку по депозитам (она и так уже составляет -0,50%), но может объявить об ускорении темпов закупки облигаций. В любом случае регулятор не может сказать ничего, что поддержало бы единую валюту. Европейский ЦБ готовится смягчать политику, тогда как его американский коллега вполне доволен текущей позицией. По словам экспертов, это главная причина, по которой основная валютная пара должна торговаться ближе к 1,16, чем к 1,18. Почти одновременное объявление карантина в Париже и Берлине, а также ожидания того, что ЕЦБ может решить действовать уже сейчас, привели к распродажам евро. «Усиление "медвежьего" импульса указывает на сохранение понижательных рисков для EUR/USD. Однако лишь закрытие пары ниже 1,1685 станет сигналом о ее готовности продолжить устойчивое снижение. На данном этапе вероятность реализации этого сценария весьма высока, если только в ближайшие два дня EUR/USD не поднимется выше 1,1835», – считают специалисты UOB.

Поделиться84530.10.2020 17:53:42

EUR/USD: ЕЦБ оставил открытой дверь для дальнейшего смягчения, евро угрожает серьезное ослабление?

С начала недели единая европейская валюта подешевела по отношению к доллару США более чем на 1,5%. В четверг пара EUR/USD снизилась на 0,6%, достигнув месячных минимумов в районе 1,1655. Поддержку гринбеку оказали позитивные данные по ВВП США за третий квартал. В июле–сентябре американская экономика расширилась на 33,1% в пересчете на годовые темпы. Кроме того, число первичных обращений за пособием по безработице в стране на прошлой неделе сократилось на 40 тыс., до 751 тыс. Спрос на безопасный доллар сохраняется на фоне усиливающихся опасений по поводу того, что предвыборная гонка в США может привести к спорным результатам. Между тем давление на евро оказывает ситуация, связанная с коронавирусом в ЕС. Повторные локдауны, вводимые европейскими странами, грозят подорвать хрупкое восстановление экономики региона. Перспективы настолько мрачные, что ЕЦБ не исключает повторения рецессии в четвертом квартале.

По итогам октябрьской встречи европейский ЦБ оставил политику без изменений, однако пообещал принять меры на следующем заседании в декабре, когда будут опубликованы новые макроэкономические прогнозы. По словам экспертов, ЕЦБ как минимум придется расширить программы выкупа активов и экстренной помощи в период пандемии, а также скорректировать условия долгосрочной программы рефинансирования (TLTRO). «Тот факт, что ЕЦБ еще увеличит свой баланс до конца года, не вызывает сомнений. Однако главный вопрос заключается в том, хватит ли расширения QE, чтобы повлиять на экономику, или же регулятору придется придумывать что-то новое на пределе своих полномочий и даже за их пределами, например, вводя программы прямого кредитования бизнеса», – сообщили в Saxo Bank. «Мы ожидаем расширения программы ЕЦБ по чрезвычайным закупкам на случай пандемии на сумму 500 млрд евро и объявления более целенаправленных долгосрочных операций по рефинансированию. Однако с учетом недавних событий, касающихся слабой инфляции и усиления ограничений из-за COVID-19, может иметь место направленность в сторону еще большего пакета мер смягчения», – сказали аналитики Nordea Bank. Специалисты Commerzbank считают, что, помимо других мер, вероятно снижение депозитной ставки ЕЦБ на 10 базисных пунктов, до -0,6%. Они прогнозируют, что пара EUR/USD снизится до 1,15 к концу года. «Данное предположение основано на оптимизме в отношении того, что дебаты по эффективной нижней ставке ЕЦБ не будут слишком интенсивными, однако инвесторы должны быть готовы к более серьезному ослаблению евро», – отметили эксперты.

Поделиться84602.11.2020 18:58:20

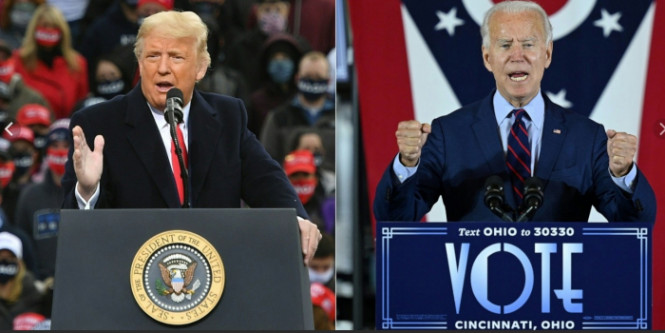

Трамп&Байден:чья победа нужна евро

Новые локдауны в Европе и неопределенность, связанная с выборами в США, вынуждают инвесторов отказываться от покупки риска. Индекс доллара вырос на этих факторах и, похоже, уверенно закрепился выше отметки 94 пункта. Тем не менее в понедельник он немного растерял задор и лишился утренних завоеваний. Спрос на защитные активы несколько ослаб, однако о полноценном росте аппетита к риску говорить рано. В качестве сопротивления дальнейшему отскоку индекса доллара выступает отметка 94,6 пункта, а долгосрочная цель сохраняется вблизи 90 пунктов.

Одной из причин снижения евро рыночные игроки называют восстановление индекса американской валюты. Сейчас в фокусе выборы в США. Пока трейдеры оценивают шансы на победу того или иного кандидата, дополнительную поддержку доллару оказывает рост заболеваемости коронавирусом в мире. По всем опросам лидирует представитель Демократической партии Джо Байден, но интрига сохраняется. На последнем митинге пока еще действующий президент Дональд Трамп дал понять, что не сдастся просто так. При необходимости свою победу он намерен отстаивать в Верховном суде. Если учесть, что суд подконтролен республиканцам, это может сработать в пользу Трампа. EUR/USD растеряла импульс к росту, появившийся на надеждах, связанных с принятием пакета мер до выборов. Несмотря на то что окончательные данные PMI в производственной сфере Германии и Франции превзошли прогнозы экономистов, единая валюта по-прежнему нацелена на тестирование сентябрьских минимумов в районе 1,16. Если эта отметка все же будет пробита вниз, последует более глубокое снижение. Впрочем, до выборов это вряд ли произойдет. Что будет дальше, во многом будет зависеть от результатов выборов. Кстати, на рынках есть мнение, что победа Джо Байдена может негативно сказаться на динамике доллара. «Американец» в моменте рискует потерять около 1–2% к евро. При возникновении спорной ситуации, то есть если проигравшая сторона не признает поражения, вместо падения аппетита к риску, мы станем свидетелями панических распродаж.

Если посмотреть на ситуацию шире и не зацикливаться на выборах президента США, то евро на фоне более уверенных темпов восстановления экономики может быть интереснее инвесторам, чем американский доллар. Гринбек рискует расширить девальвацию. Масштабная программа монетарно-фискального стимулирования и рвение американских властей сократить торговый дефицит делают доллар менее привлекательным в качестве средства сохранения капитала. Перспективы евро выглядят наиболее устойчиво. Оглянувшись немного назад, можно увидеть, что темпы восстановления экономики еврозоны после первой волны пандемии выше, чем в Штатах. Таким образом, в обозримом будущем в отсутствии дополнительных шоков, пара EUR/USD вновь попытается атаковать отметку 1,20.

Поделиться84703.11.2020 14:21:31

Рынок ожидает встряски: итоги выборов, ресторанный бизнес и подержанные автомобили

Рынок вот-вот дождется итогов знакового события этой осени. В последний день перед выборами действующий президент США Дональд Трамп и бывший вице-президент Джо Байден посетили ключевые американские колеблющиеся штаты. Почти 100 млн американских избирателей успели отдать свой голос за того или иного кандидата досрочно. Узнать окончательный результат выборов можно будет лишь через нескольких дней. Процесс несколько затянется из-за подсчета голосов, которые присылаются по почте. К слову, во время митингов в минувшие выходные Трамп намекал об оспаривании подобного голосования в суде. В минувший понедельник индекс Dow Jones смог достичь двузначного максимума – закрылся ростом на 1,6%. Индекс широкого спектра S&P 500 вчера также поднялся – на 1,23%. Однако акции технологических компаний все же испытали на себе существенное давление и продемонстрировали рост всего на 0,42%. Игроки рынка прогнозируют краткосрочную волатильность торгов в ожидании итогов президентских выборов в США. Более того, инвесторы не исключают и значительных долгосрочных изменений в системе налогообложения и государственных расходов. В зависимости от того кто победит в итоге на президентских выборах, сферу торговли также ожидают определенные изменения. Байден, к слову, лидирует в опросах общественного мнения. Национальный опрос Quinnipiac отдал ему целых 50%, а Трампу 39%. Но стоит учитывать, что опросы вполне могут быть ошибочными, а в некоторых неопределившихся штатах процентная разница между кандидатами крайне незначительна. Подсчет голосов в важнейших колеблющихся штатах – Мичиган, Висконсин и Пенсильвания – может определить существенную разницу в коллегии выборщиков. Стоит признать, что рынок в целом делает ставку на победу Джо Байдена. В этом случае Сенат перейдет в руководство демократам в ходе так называемой «голубой волны». Байден обещает согласовать больше стимулов и регулирования для экономики США. Акцент при этом делается на окружающую среду, инфраструктуру и чистую энергию. Трамп же выступает за меньшие стимулы, но обещает поддерживать инфраструктуру страны. В случае победы Байдена акции ресторанов могут оказаться в центре внимания. Оппонент действующего президента выступает за установление национальной минимальной заработной платы в размере $15 в час, что в свою очередь существенно давит на маржу таких сетей, как The Cheesecake Factory, The Wendy's Co. и Chipotle Mexican Grill. Им придется поднять цены в меню и, возможно, по этой причине потерять часть посетителей. Однако президентство Байдена несет в себе и позитивные моменты для ресторанной сферы: обещание лучших стимулов поможет вернуть некую экономическую стабильность. Вполне вероятно, что уставшие от пандемии и ограничительных мер потребители захотят отказаться от домашней обстановки и все чаще будут посещать рестораны, бары и кафе. Автомобильный бизнес, особенно в сфере подержанных автомобилей, в последние месяцы также находится в плюсе. Автомобили стали очень популярной покупкой этой осенью, что привело к росту акций гигантских розничных продавцов подержанных автомобилей. Такие фирмы, как AutoNation, CarMax и Carvana, в данной ситуации явно не бедствуют. Все существующие в пандемию ограничения побудили многих людей приобретать дома в пригородах, а это в свою очередь увеличило спрос на автомобили. Весь мир поставлен в условия необходимости соблюдать социальную дистанцию, и личный автомобиль облегчает передвижения. Так, сервис Edmunds.com выявил, что по состоянию на июнь продажи подержанных автомобилей выросли более чем на 22% по сравнению с годом ранее. А новые стимулы, которые в немалом объеме обещает реализовать Джо Байден, только на руку дальнейшим покупкам в подобной сфере.

Поделиться84804.11.2020 16:03:38

Что для валюты благо, для металлов – зло? Золото, серебро и медь дешевеют на фоне укрепления доллара

Цены на золото в среду утром отметились падением из-за укрепления доллара на фоне первых результатов президентских выборах в США. Так, стоимость декабрьского фьючерса на золото на нью-йоркской бирже Comex упала на 0,68% ($13,1) и достигла отметки $1897,3 за тройскую унцию. Декабрьский фьючерс на серебро снизился на 2,17% – до 23,805 за унцию.

Индекс доллара (курс доллара к корзине валют шести стран-партнёров Соединённых Штатов) вырос на 0,33% и остановился на показателе 93,86 пункта. Американские выборы, несомненно, остаются главной темой текущей среды. Кандидатами на пост главы Соединённых Штатов являются действующий президент, республиканец Дональд Трамп, и представитель партии демократов Джо Байден. В данную минуту идёт подсчёт голосов, и рынки пристально следят за развитием событий. Трамп значительно сокращает разрыв с Байденом и, согласно прогнозам, побеждает в ключевых штатах – Флориде и Техасе, а также лидирует в Висконсине, Огайо, Пенсильвании и Айове. Напомним, что для победы на выборах президента Соединённых Штатов кандидату необходимо 270 выборщиков. Одновременно с этим рынки теряют уверенность в бескомпромиссной победе Байдена. Переживания инвесторов мгновенно отразились на биржах, поэтому торговля на ожиданиях по Байдену ослабла, а доллар укрепился. На неопределённости с исходом выборов доллар вполне закономерно растёт как надёжный актив, что снижает спрос на золото. Несмотря на это, главный драгоценный металл также традиционно считается безопасным активом и с начала года подорожал уже более чем на 20% на рисках, связанных с пандемией. Однако подорожавший доллар делает золото менее доступным для инвесторов, сделавших ставку на другую валюту. Ещё одним важным событием в судьбе доллара и золота станут заседания Банка Англии и Федеральной резервной системы США, назначенные на 5 ноября. Инвесторы с нетерпением ждут ценные комментарии регуляторов по экономическим ожиданиям на фоне бесконтрольного распространения пандемии COVID-19. Одновременно с падением цен на золото и серебро в среду утром подешевела также и медь. Причина всё та же – укрепление курса доллара на фоне ожиданий итогов президентских выборов в Америке. Так, стоимость декабрьских фьючерсов на медь на бирже Comex снизилась на 0,37% и достигла отметки $3,0875 за фунт. Итоги торгов вторника на Лондонской бирже металлов продемонстрировали, что стоимость тонны меди с поставкой через три месяца увеличилась на 0,8% и зафиксировалась на отметке $6816, алюминия – на 2,12% (до $1905,5), цинка – на 1,02% (до $2566,5 за тонну).

Поделиться84905.11.2020 13:04:37

Доллар: между Трампом и Байденом

В преддверии подведения итогов президентских выборов в США американская валюта находится в подвешенном состоянии. В данный момент USD испытывает серьезную волатильность, ожидая, куда склонится чаша весов народного доверия – в пользу демократа или республиканца. Гринбек находится между двух огней, не зная, куда направится вектор его динамики в ближайшее время. В среду, 4 ноября, в ходе всеобщего голосования в Америке доллар вел себя так, будто президентское кресло осталось за Дональдом Трампом. «Американец» уверенно рос, вдохновляя рынки, однако этот подъем оказался обманчивым. В итоге пара EUR/USD не смогла удержаться выше отметки 1,1735 и заскользила вниз. Однако следующий день принес тандему больше уверенности. В четверг, 5 ноября, пара EUR/USD курсировала вблизи 1,1738–1,1739, не собираясь останавливаться на достигнутом. В середине текущей недели USD укрепился на фоне возможного принятия нового пакета стимулов, из-за рисков возобновления торговых конфликтов, традиционной привлекательности американских активов и высокой вероятности уменьшения налогов. Однако, согласно популярной пословице, «не все коту Масленица», то есть такая благоприятная ситуация будет недолгой. По мнению Марка Хэфеле, инвестиционного директора UBS Global Wealth Management, в данный момент гринбек на коне, но в среднесрочном периоде он заметно просядет. Укреплению «американца» способствует растущий спрос на активы «тихой гавани», но это скоро закончится. В сложившейся ситуации эксперт рекомендует продавать USD на попытках роста. Другим фактором, способным подставить подножку доллару, аналитики считают возможные социально-политические волнения в США. По мнению Джейн Фоули, руководителя валютной стратегии Rabobank, достаточно даже намека на социальные волнения, чтобы пара EUR/USD обрушилась до 1,1400. Дополнительное давление на «американца» может оказать длительный подсчет голосов в ряде штатов. Напомним, что в среду пара EUR/USD продемонстрировала небывалую волатильность: ее курс взлетел до 1,1770, а затем обвалился до 1,1600, то есть до минимального значения, зафиксированного в конце июля 2020 года. Причиной таких «качелей» стал намек на возросшую вероятность победы Д.Трампа.

По мнению специалистов, американская валюта недолго пробудет в состоянии «невесомости». В ближайшее время доллар определится с направлением, и катализатором этого импульса станет информация о новом главе государства. Тогда будет понятно, на чьей стороне USD – демократов или республиканцев. В любом случае, и победа Джо Байдена, и небольшая вероятность сохранения президентского кресла за Д. Трампом не оставят гринбек безучастным. Динамика американской валюты последует за новым национальным лидером, подводят итог эксперты.

Поделиться85006.11.2020 11:10:35

GBP/USD: фунт соревнуется с долларом

На текущей неделе британская валюта оказалась в тени американской. В ходе президентских выборов в США фунт почти не проявлял себя, однако сейчас решил наверстать упущенное. По мнению аналитиков, он готов противостоять гринбеку в борьбе за лидерство на финансовом рынке. Соперничество «британца» с «американцем» можно назвать скрытой теневой борьбой. Фунт, несмотря на достаточное количество препятствий, уверенно движется к вершинам. В четверг, 5 ноября, пара GBP/USD восстановила часть утраченных позиций и перешагнула отметку 1,3000. Утро пятницы, 6 ноября, тандем начал с восходящего движения. Пара GBP/USD торговалась вблизи 1,3125–1,3126, стараясь оставаться в повышательном тренде. Сложившаяся ситуация оказалась благоприятной для покупателей британской валюты, которые активизировались после заседания Банка Англии. Рынок ожидал от регулятора увеличения программы количественного смягчения (QE). Эксперты полагали, что Банк Англии продолжит скупку государственных облигаций на сумму 100 млрд фунтов. Такой сценарий невыгоден для «британца», поскольку наращивание денежной массы – прямой путь к обесцениванию валюты. Наряду с этим американский Федрезерв продолжает покупку активов на сумму $120 млрд, что способствует увеличению денежных потоков USD. Подобные меры приводят к обесцениванию доллара, так что «британец» и «американец» находятся в равных условиях. Текущая ситуация является негативной как для фунта, так и для гринбека, подчеркивают эксперты. Британской валюте снова приходится противостоять внутриполитическим и экономическим трудностям. Одной из них является возможное обесценивание стерлинга на фоне длительных покупок госбондов. Напомним, что Комитет по денежно-кредитной политике Банка Англии заявил о наращивании программы скупки гособлигаций на 150 млрд фунтов ($195 млрд). Регулятор также сохранил ключевую ставку на уровне 0,1%. Согласно заявлению Банка Англии, в четвертом квартале текущего года ожидается замедление британской экономики, поскольку в стране введен четырехнедельный карантин, связанный с пандемией коронавируса COVID-19. Существенную поддержку GBP оказало ослабление гринбека на фоне критической ситуации, вызванной подсчетом голосов на выборах американского президента. Напомним, что вечером в среду, 4 ноября, лидерство еще оставалось за Дональдом Трампом, но потом ситуация изменилась на 180 градусов. В четверг, 5 ноября, впереди оказался Джо Байден, который набрал 264 голоса от выборщиков. До окончательной победы ему не хватало всего 6 голосов. Рынок негативно отреагировал на эту новость. На этом фоне первым обрушился индекса USD (DXY), увлекая за собой ряд валют. Несмотря на негативный внешний фон, фунт попробовал подняться, однако эта попытка оказалась безуспешной. Сложившаяся ситуация мешает восстановлению британской валюты, подчеркивают аналитики. Масла в огонь добавили разочаровывающие макроэкономические отчеты по композитному индексу PMI. Данные за октябрь 2020 года оказались хуже прогнозов экспертов (52,3 пункта), поскольку показатель PMI не превысил 52,1 пункта. За минувший месяц индекс деловой активности в секторе услуг Великобритании упал до 51,4 пункта. Это крайне негативно отражается на динамике «британца», полагают специалисты. Трамплином для дальнейшего подъема GBP может стать тотальное ослабление гринбека, который изо всех сил стремится сохранить лидерство на рынке. По оценкам аналитиков, соперничество фунта с гринбеком завершится победой последнего. В данный момент на стерлинг давит множество негативных факторов, в основном связанных с Brexit. Другим условием сдерживания роста GBP является негативное воздействие второй волны коронавируса COVID-19 и связанные с ним локдауны. Коронавирусные ограничения ослабляют британскую экономику и национальную валюту, которая не имеет такого запаса прочности, как американская, резюмируют эксперты.

Поделиться85109.11.2020 17:11:09

Эйфория на американских рынках вредит доллару

Официального объявления результатов президентских выборов в США пока не было, однако СМИ уже растиражировали значительный перевес Джо Байдена и его победу. Судя по всему, эта новость подарила рынкам чувство эйфории, ведь наконец появилась хоть какая-то ясность. В свете активно распространяющегося вируса COVID-19 и по-прежнему нерешенного вопроса с фискальными стимулами для экономики США подобного рода «определенность» в отношении будущего президента воспринимается рынком как настоящий бальзам на душу. На фоне этой эйфории S&P 500 продемонстрировал лучший результат с апреля: за первую неделю ноября он подскочил на 7,3%. Индекс доллара при этом снизился, достигнув минимальной с начала сентября отметки. На момент написания материала индекс доллара относительно корзины основных мировых валют все же незначительно повысился (до 92,286).

Как показывает практика, если S&P 500 повысился в день президентских выборов, то велика вероятность, что в ноябре и декабре фондовые индексы также окажутся в зеленой зоне. В первые годы работы новоизбранного президента в американской практике акции также показывали лучшие результаты. Так, индекс широкого спектра S&P 500 в среднем мог подниматься на 18%. Однако в данном случае все намного сложнее, ведь новый глава Белого дома ввиду разделенности Конгресса вряд ли сможет в ближайшем будущем провести радикальные реформы. Так, с 1928 года за 45 лет, когда власть принадлежала одной партии, рынок акций в среднем поднимался на 7,46% за год. За 46 лет, когда власть была разделена, рынок акций в среднем рос на 7,26% за год. Инвесторы под влиянием эйфории от прошедших выборов и якобы уже объявленных результатов будто не замечают некоторые отягчающие обстоятельства. Одно из них – существующая на сегодняшний день политическая неопределенность, когда президент в СМИ вроде и провозглашен, однако официального объявления, коего требует закон, пока не было. Дональд Трамп явно не собирается сдаваться и намерен оспаривать эти выборы. Состав Сената станет известен только 5 января, к чему может привести второй тур голосования в Джорджии. Такого рода фон в свою очередь влияет на принятие дополнительных мер поддержки экономики страны. Эти меры необходимы как для экономики США, так и для глобального ВВП, да и в целом для аппетита к риску. Негатив во многом формируется также отсутствием вакцины от коронавируса. И это притом, что COVID-19 активно распространяется в США и Европе. Германия, Франция и другие европейские страны уже ввели частичный локдаун на территории своих стран. Это вполне может привести к дивергенции экономического роста. К тому же необходимо помнить, что доллар США не всегда падает, когда индекс S&P 500 поднимается. Во время сильной неопределенности, а именно такая сейчас и наблюдается в политической и экономической сфере, обратная корреляция индексов стремится к максимуму. Когда неопределенность снижается, тогда и связи начинают нарушаться. Эйфория на американских рынках явно не идет на пользу доллару. «Быки» в паре EUR/USD не способны удержать котировки выше отметки 1,188, что повышает риски отката к отметкам 1,183 и 1,178. И наоборот, если важный уровень будет в руках покупателей, то вполне возможно продолжение ралли к уровню 1,195–1,196.

Поделиться85210.11.2020 19:29:17

Вторая волна коронавируса и новая реальность: какие ограничительные меры действуют в странах Европы

В Европе правительства стран ужесточили карантинные меры в связи со второй волной коронавируса. Число заболевших COVID-19, по заверениям СМИ, в мире уже превысило 50 млн человек. Новые ограничения включают в себя введение комендантского часа, закрытие баров и ресторанов, перевод многих на удаленную работу, переход детей и подростков на дистанционное обучение, а также много других нововведений, ограничивающих свободное перемещение людей.

Так, жители Греции уже не могут свободно гулять по улицам и посещать общественные места. Из дома можно выходить только по острой необходимости, например, отправиться на работу (если работа из дома невозможна), в магазин за продуктами или в больницу. Перед тем, как выйти из дома, необходимо уведомить власти СМС-сообщением. Эти новые ограничительные меры будут действовать до конца ноября, однако правительство может продлить их действие и на более долгий срок. В Австрии действует комендантский час с 20:00 до 06:00. При этом днем закрыты все общественные места. Старшеклассники и студенты университетов переведены на дистанционное обучение. Штраф за неповиновение составляет €150. В Чехии с конца октября действует комендантский час, согласно которому на улицу нельзя выходить с 21.00 до 5.00. Также в стране закрыты все общественные места, а школьники переведены на дистанционное обучение. Словакия объявила чрезвычайное положение, которое пока будет действовать до середины ноября. Однако есть вероятность того, что власти могут ввести полный локдаун. На сегодняшний день в стране запрещены все массовые мероприятия, кафе не принимают посетителей, а работают только навынос. Спортзалы, фитнес-центры и бассейны закрыты. Недавно в стране провели первый день повторного массового тестирования населения. Черногория также ввела комендантский час в столице Подгорице и городе Цетине – с 22:00 до 05:00. Румыния не осталась в стороне и также поспешила ввести комендантский час, который действует с 23:00 до 05:00. В другое время жители этой страны также ограничены в передвижениях. Работают только аптеки, заправки и курьеры, которые доставляют жителям страны товары домой. Но эта категория людей имеет право передвигаться по городам только в масках. Бельгия ввела комендантский час с 00:00 до 5:00. В Брюсселе введен обязательный масочный режим. Кинотеатры, театры, галереи, бары, кафе, фитнес-центры, спортзалы, бассейны закрыты. В магазин жители страны могут попасть только до 20:00. Во Франции введен режим самоизоляции до 1 декабря. Развлекательные заведения закрыты, массовые мероприятия отменены. При этом всем закрытым организациям правительство пообещало поддержку в виде €10 тыс. в месяц. В Париже ограничительные меры расширены в период с 22:00 до 6:00, в это время запрещена доставка еды и покупка алкоголя ночью. Также в Париже рестораны и бары не будут продавать еду навынос. В Швейцарии с конца октября закрыты ночные клубы, а бары и рестораны работают только до 23:00. При этом в стране запрещено проведение массовых мероприятий с участием более 50 человек. На семейных торжествах разрешено собираться не более десяти человек. Польша закрыла все непродовольственные магазины, спортивные центры, кафе, бары, рестораны, кинотеатры, театры, галереи. Все школы перешли на дистанционное обучение. Власти также не исключают введения общенационального карантина. Власти Германии ввели новые ограничительные меры со 2 ноября. На сегодняшний день закрыты все рестораны и бары, еду у них можно заказать только навынос. Другие общественные заведения также будут закрыты. Детские сады, школы, парикмахерские и магазины остаются открытыми, но обязуются соблюдать все эпидемиологические нормы. В Болгарии введен обязательный масочный режим. При этом обязательный карантин для контактировавших с заболевшими сокращен с двух недель до десяти дней. В Латвии введен режим чрезвычайной ситуации. Все массовые мероприятия под запретом, за исключением митингов и пикетов на открытом воздухе. Религиозные, спортивные и культурные заведения работают с 6:00 до 20:00. В Грузии комендантский час введен в таких городах как Тбилиси, Кутаиси, Батуми, Рустави, Зугдиди, Гори и Поти. Однако медицинские работники, курьеры и трудящиеся в сфере международных автоперевозок могут не соблюдать правила комендантского часа. Израиль ослабил ограничения для своих граждан. Карантинные меры, которые были введены в сентябре, спустя месяц отменили. Однако в одном помещении можно собираться людям в количестве не более десяти человек, а на открытом воздухе – не более 20 человек. Парки и пляжи снова открыты, детские сады и школы возобновили свою работу. Но кафе и рестораны не работают в привычном режиме, а продают еду только навынос. Если житель Израиля вышел из дома, то теперь он может пройтись далее чем на 1 км. В Литве ограничительные меры более жесткие. До конца ноября заведения общественного питания, ночные клубы и kaзинo прекратили свою работу. Развлекательные и спортивные мероприятия отменены, за исключением тех, которые будут проходить без зрителей. Магазины и торговые центры могут продолжить работу только в том случае, если смогут обеспечить не менее 10 кв.м площади на одного покупателя. В Великобритании все магазины, развлекательные центры, тренажерные залы, театры, кинотеатры, музеи, салоны красоты закрыты. Кафе и рестораны могут работать только навынос или на доставку. Гостиницы и общежития открыты только для тех, кто совершает поездки по работе. Свободное перемещение по городам запрещено. Исключение составляют лишь те, кто вынужден идти на работу, учебу или в магазин за предметами первой необходимости. Ирландия стала первой страной в Евросоюзе, которая возобновила локдаун. Отходить от дома можно не более чем на 5 км и при обязательном ношении масок, а иначе можно заплатить немалый штраф в размере €500. Домашняя вечеринка также под запретом, за несоблюдение можно получить штраф в размере €1 тыс. Заведения общественного питания, как и в других странах, организуют продажу еды только навынос. В Словении также введен комендантский час, который действует с 21:00 до 6:00. Все массовые мероприятия под запретом. Собираться в группы можно в составе не более шести человек. Более того, в стране существует запрет на въезд и выезд во всех населенных пунктах. В Испании объявлен режим чрезвычайного положения, при котором границы между регионами закрыты и введен комендантский час. Комендантский час действует с 23:00 до 6:00 на территории всей страны, кроме Канарских островов. Жителям страны запрещено собираться в группы более шести человек. В Италии также действует комендантский час с 22:00 до 05:00. Покинуть свое жилье можно только по уважительной причине, по состоянию здоровья или если человеку необходимо на работу. Торговые центры могут работать только по выходным и праздникам. Школы и университеты переведены на дистанционное обучение. Россия же вводить карантин не спешит. Вместо ужесточения мер акцент делается на соблюдении санитарных мер и ускоренном тестировании вакцин. Служба экономической безопасности ФСБ РФ сообщила о том, что карантин и режим самоизоляции на территории России вводить не планируют. На фоне введения ограничительных мер во многих странах Европы прокатилась волна массовых протестов, которые в некоторых городах переросли в массовые беспорядки и столкновения с полицией. Люди, не согласные с подобными мерами, пускают в ход бутылки с зажигательной смесью и камни.

Многие несогласные с существующими запретами жители Италии, Испании, Германии и Великобритании вышли на улицы крупных городов с требованием вернуть им их право на свободное перемещение. Изначально все эти демонстрации носили мирный характер и не сопровождались агрессией по отношению к полиции. Однако постепенно в ответ на подавления и по мере нарастания гнева мирный протест в некоторых странах уже перерос в беспорядки, которые в отдельных случаях сопровождаются актами вандализма. При разгоне протестующих правоохранители применяют слезоточивый газ.

Поделиться85312.11.2020 17:22:59

Воодушевление прошло: азиатский и европейский рынки ценных бумаг опять в негативе

На фондовых площадках Азиатско-Тихоокеанского региона сегодня весьма сдержанные настроения. Основные биржевые индикаторы направились вниз, за исключением одного-единственного японского индекса, который продолжает держаться на плаву и демонстрирует позитивную динамику. Причиной негативной тенденции сегодняшнего дня стал остывающий интерес к успеху относительно выхода вакцины против коронавирусной инфекции, который подкрепляется нарастающими опасениями по поводу темпов роста заражения COVID-19 в мире. Индекс Японии Nikkei 225 увеличивается утром на 0,3%. При этом позитив поддерживается хорошими статистическими данными в стране. Уровень цен японских производителей сократился за второй месяц осени на 2,1% в перерасчете на год. Напомним, что предыдущее снижение составило 0,8%. Таким образом, падение в октябре оказалось самым существенным за последние пять месяцев. При этом предварительный прогноз экспертов относительно подобной ситуации полностью оправдался. Индекс Китая Shanghai Composite просел на 0,2%. Индекс Гонконга Hang Seng последовал этой тенденции и продемонстрировал аналогичное сокращение. Индекс Южной Кореи KOSPI ушел вниз на 0,4%. Согласно последним данным, уровень импортных цен в стране снизился на 11,6% за октябрь в перерасчете на год. Месяцем ранее падение составило 11,3%. При этом анализ аналитиков предполагал, что случится сокращение не более чем на 10%. Уровень экспортных цен в стране также подвергся коррекции вниз: падение составило 6,4%, притом что эксперты ожидали сокращения не более чем на 5,6%. Индекс Австралии S&P/ASX расстался с 0,5%. Фондовые площадки Европы сегодня в ходе торговой сессии начали снижать свою позицию. Таким образом, завершился их трехдневный подъем. Участники рынка вновь озаботились вопросом увеличения количества заражений коронавирусной инфекцией. Однако больше всего у них вызывают опасения последствия жестких карантинных мер, которые уже вводятся на территории отдельных государств региона. Оптимизм по поводу вакцины на этом фоне практически исчез. Общий индекс крупных предприятий европейского региона STOXX Europe 600 утром продемонстрировал снижение на 0,43%, что заставило его перейти на отметку в 386,9 пункта. Индекс Великобритании FTSE 100 просел на 0,45%. Индекс Германии DAX расстался с 0,43%. Индекс Франции CAC 40 сократился на 0,68% и стал лидером падения сегодняшнего дня. Индекс Италии FTSE MIB уменьшился на 0,34%. Индекс Испании IBEX 35 оказался ниже на 0,49%. Напомним, что на текущей неделе основные европейские индикаторы смогли совершить значительный скачок вверх, существенно укрепив при этом свои пошатнувшиеся в последнее время позиции. Им удалось даже достичь максимального значения, которое фиксировалось восемь месяцев назад. Стимулом роста выступили новости об успешном испытании вакцины против коронавируса, которую совместно разрабатывают два предприятия – американская компания Pfizer и немецкая компания BioNTech. Однако ажиотаж вокруг лекарства быстро сошел на нет, а вместе с ним и повод для радости.

Поделиться85413.11.2020 17:32:32

Биткоин дорожает на новостях от PayPal

В пятницу стоимость самой популярной виртуальной валюты – биткоина – растёт в среднем на 3% и уверенно двигается к отметке $17 000. По данным сайта CoinMarketCap, который высчитывает среднюю цену более чем по 20 биржам, в пятницу утром биткоин дорожал на 3,23% – до $16 279. На крупнейшей по объёму торгов криптовалютами бирже Binance цена виртуальной валюты выросла на 2,95% – до $16 253. На долю биткоина приходится примерно 65,3% рынка.

Эксперты считают, что причиной такого позитивного роста цифровой валюты стала вчерашняя новость от PayPal. Напомним, в четверг компания сообщила, что с 12 ноября владельцы её счетов в Соединённых Штатах получат возможность осуществлять покупку, хранение и продажу криптовалюты напрямую через платёжный сервис. Среди поддерживаемых цифровых валют – биткоин, Bitcoin Cash, Ethereum и Litecoin. Транзакции с участием криптовалют будут автоматически конвертироваться в фиат, а значит мерчантам не придётся выходить за рамки привычной им классической системы. Для внедрения новой функции PayPal заключила партнёрство с компанией Paxos и получила ограниченную лицензию Департамента финансовых услуг штата Нью-Йорк. Недельный лимит на покупку криптовалют, который ранее PayPal планировала ограничить $10 000 в неделю, был повышен до $20 000. Однако аналитики считают, что такой рост стоимости цифровых монет – явление краткосрочное, и в обозримом будущем перед разворотом или коррекцией мы увидим резкий подъём вверх в районе 10%. Скорее всего, в ближайшее время участники как традиционного, так и криптовалютного рынка будут избегать большого оптимизма и придержат свои активы, считают они. Однако сегодня «быки» и «медведи» продолжают перетягивать канат, и пока лидерство остаётся за «быками». Если биткоин закроет неделю с показателем выше $16 000 или даже приблизится к $17 000, высока вероятность запуска ралли вплоть до $20 000. Интересно и то, что с начала 2020 года биткоин увеличился в цене на 127%, а к концу он может стоить как более $20 000, так и снова меньше $5000.

Поделиться85516.11.2020 17:52:50

Позитив валютного рынка обошел стороной американский доллар

В последнее время на валютных рынках мира отмечается повышенная ликвидность, которая действует в совокупности с общим позитивным трендом, основанным на игнорировании плохих новостей, и бурной реакцией на новости хорошие, коих также вполне хватает. На этом фоне национальная валюта Соединенных Штатов Америки снова начинает чувствовать себя неуверенно и демонстрирует сокращение своих позиций по отношению к основным валютам мира в начале новой недели. Одновременно с этим происходит довольно существенное укрепление национальной валюты Великобритании, которая в свою очередь отыгрывает появившиеся признаки того, что торговая сделка с Европейским союзом может все-таки состояться, о чем свидетельствуют значительные продвижения в переговорном процессе между сторонами. Тем не менее настроения инвесторов все еще нельзя назвать определенными. До сих пор нет полной уверенности в происходящем, что заставляет их разрываться между несколькими фундаментальными факторами. В частности, давление происходит со стороны стремительного распространения пандемии коронавирусной инфекции, фиксации новых антирекордов по количеству новых заражений и смертности. Кроме того, оценивается и возможное появление в ближайшее время вакцины против COVID-19, новости о которой буквально взорвали рынки на прошлой неделе. Надежда на то, что сложную эпидемиологическую ситуацию удастся переломить, позволяет задуматься и над более ускоренным выходом из кризиса экономики, вызванного влиянием пандемии и ограничительных мер. В целом основные мировые валюты мира находят точки для роста, тогда как американский доллар начинает свою негативную динамику. В частности, его индекс к корзине из шести основных валют сегодня снизился до отметки в 92,565 пункта. Что касается новостей по Brexit, то они сейчас выступают в качестве катализатора для движения британской валюты. Компромисс в переговорном процессе, по мнению аналитиков, становится все ближе и ближе, а его основная причина кроется в том, что главный советник Бориса Джонсона покидает свой пост, а ведь именно он высказывал самую непреклонную позицию. Более того, главный переговорщик между Великобританией и ЕС Дэвид Фрост уже сделал заявление о том, что прогресс в переговорном процессе уже случился, но его пока недостаточно, чтобы принять окончательное решение по наболевшему вопросу. В связи с этим хочется отметить, что валютный рынок должен быть весьма осторожен, поскольку могут возникать неожиданные и очень значительные колебания в курсах, основанием для которых будут новости о продвижении в переговорах. Национальная валюта Великобритании по отношению к американскому доллару сегодня продемонстрировала рост до отметки в 1,3226 фунта за доллар. Кроме того, ее подъем отмечен и по отношению к единой европейской валюте – 89,61 пенса за евро. Национальная валюта Японии также увеличила свою стоимость по отношению к «американцу» (до 104,49 иены за доллар). Этот показатель оказался худшим за последние почти полгода. Несмотря на новости об успешном испытании вакцины против коронавирусной инфекции, количество заражений продолжает существенно увеличиваться, что заставляет инвесторов возвращаться в более спокойные сектора. Напомним, что число заболевших на территории Соединенных Штатов Америки вчера оказалось в районе 11 млн человек, что стало свидетельством ускорения темпов пандемии. Начавшаяся сегодня неделя может отразить укрепление американского доллара по отношению к японской иене, если фондовый рынок сохранит тот позитивный импульс, который получил на прошедшей неделе. Участники валютного рынка ждут также результатов ноябрьского заседания Резервного банка Австралии, которое состоялось ранее. Уже завтра будет известна позиция властей в отношении будущего экономического курса исходя из текущей ситуации спада в экономике страны. Тогда же станет понятно, и куда двинется национальная валюта Австралии. Пока же австралийский доллар вырос и расположился на уровне в 0,7287 «оззи» за доллар. Национальная валюта Новой Зеландии также растет. Сегодняшний подъем составил 0,42%, а текущий уровень – 0,6864 «киви» за доллар, что уже совсем близко от максимального значения в 0,615 «киви» за доллар. Национальная валюта Китая устремилась вверх, что позволило ей добраться до своих максимальных значений по отношению к американской валюте. Ее курс сегодня составил 6,5818 юаня за доллар.

Поделиться85617.11.2020 19:08:38

Тренд на снижение USD: насколько это правдоподобно?

Мнение аналитиков CITI о падении доллара на 20% сегодня почему-то было воспринято крайне волнительно. Стоит ли верить такому мнению и чем оно подкреплено? Понятно, что это в первую очередь красивый ход, броские заголовки и желание обратить на себя внимание, в том числе и журналистов. Если даже доллар и упадет на 20%, то к какой валюте? Предположим, это индекс доллара, значит сильнее всего «американец» прогнется к евро. Федрезерв занимается стимулированием, но и европейский регулятор не отстает. Возможно, его масштабы даже больше. Главное здесь то, что доходность по госбондам США намного выше, чем по европейским облигациям. Как показывает текущий кризис, при появлении рисков спрос на доллар резко растет. Можно слушать разных экспертов, но нужно хорошенько подумать, прежде чем верить в масштабное падение доллара. К слову, в TD Securities сегодня предположили, что курс доллара в ближайший месяц поднимется на 2%. На его стороне сыграет ухудшение эпидемиологической обстановки в мире и снижение экономической активности. Это краткосрочный прогноз. В более долгосрочной перспективе, а именно в 2021 году, аналитики придерживаются своего прежнего мнения, согласно которому гринбек будет ослабевать. Локдауны в европейских странах негативно скажутся на экономике. Поэтому евро к доллару рискует снизиться на 2%. Отметим, на резкое ухудшение экономической ситуации в Европе указывает и Bloomberg Economics, который также изучает высокочастотные индикаторы. Серьезное замедление наблюдается в половине стран «Большой десятки». «Мировая кривая смертности от коронавируса достигла нового пика, а уровень госпитализации людей в некоторых странах Европы вернулся в область 50% от предыдущего максимума. Эти события являются краткосрочным «медвежьим» фактором для пары EUR/USD», – пишут стратеги. Что касается политических перспектив США, то минувшая неделя не внесла ясности. Дональд Трамп не признает поражение, в то же время не слишком успешно оспаривает итоги выборов в судах. Инвесторы в это время воспринимают покупку доллара как плохую идею. Чем бы ни закончился этот год – раскол в американской власти на лицо. Это не позволит проводить эффективную бюджетную политику, а значит, за поддержание экономического роста будет выступать монетарная политика. Для компенсации политических рисков будет напечатано много денег. Доллар в таких случаях имеет тенденцию к снижению, хотя против него поддерживается достаточно высокий объем шорта. Если «американец» и подешевеет, то вряд ли это будет катастрофически. Эмиссия регулятора, вероятно, уйдет не в спрос, который мог бы породить инфляцию, а в надувание финансовых пузырей. Поэтому в среднесрочной перспективе может произойти не падение доллара, а продолжение текущих реалий. Гринбек будет относительно стабильным, при том что продолжится рост наиболее капиталоемких историй на фондовом рынке.

Между тем наблюдаемое в настоящее время давление на доллар вполне может стать причиной падения индекса американской валюты. Однако после того, как индикатор протестирует минимумы, он вновь вернется на круги своя. Если этот сценарий рассмотреть на примере пары EUR/USD, она поднимется выше 1,21. Далее ее ждет коррекция в районе 1,17.

Поделиться85718.11.2020 15:10:27

Фондовые индексы США прощаются с рекордными показателями и снижаются на фоне роста заболеваний Covid-19

Данные торгов свидетельствуют, что биржевые индексы США во вторник снизились на фоне роста заболеваний коронавирусом в стране. Так, индекс широкого рынка S&P 500 просел на 0,48% – до отметки 3609,53 пункта, а технологический NASDAQ снизился на 0,21% и продемонстрировал 11899,34 пункта. Промышленный Dow Jones Industrial Average упал на 0,56% – до показателя 29783,35 пункта. Напомним, в понедельник индекс завершил торги на рекордно высоком уровне – чуть ниже 30000 пунктов. Тогда же максимумов достигли показатели S&P 500 и Russell 2000. Аналитики заявили, что одновременное закрытие всех трёх индексов на рекордных уровнях в последний раз происходило в январе 2018 года.

Причиной такого резкого подъёма индексов в первый день текущей недели стали обнадёживающие новости фармацевтических корпораций, соревнующихся в разработке эффективной вакцины от Covid-19. В понедельник о положительных итогах испытания препарата сообщила компания Moderna Inc. Однако уже во вторник ситуация начала меняться в обратную сторону. Падение индексов эксперты связывают с уменьшением оптимизма по вакцинам от Covid-19 на фоне увеличения показателей заболеваемости. В США было зафиксировано более 155 тыс. случаев заболеванием коронавирусом в день, а количество госпитализированных достигло очередного исторического максимума. Местные власти продолжают вводить жёсткие ограничения социальной активности, чтобы сдержать вспышки инфекции. Дополнительное беспокойство у инвесторов вызывает макростатистика, оказавшаяся хуже прогнозов экспертов. Объём розничных продаж в Америке за октябрь вырос на 0,3% по сравнению с сентябрём, в то время как аналитики ожидали увеличения показателя на 0,5% в месячном выражении. Промышленное производство в Штатах в октябре хоть и увеличилось на 1,1%, однако в феврале, до начала ковидного кризиса, его рост составлял 5,6%. При этом аналитики считают, что в последнее время инвесторы стали спокойнее воспринимать риск. Это случилось после того, как напряжённая президентская борьба стала подходить и появилась первая информация о победе Джо Байдена. Однако самой острой проблемой рынков сегодня по-прежнему является резкий рост числа заболевших коронавирусной инфекцией. И пусть инвесторы стараются не акцентировать своё внимание на новой волне заражений, её последствия могут оказаться более тяжёлыми и затяжными, чем они полагают. На рынках сегодня присутствует своеобразное столкновение между краткосрочными перспективами экономики под влиянием высокого роста COVID-19 и будущим, где вакцины положат конец инфекции и карантинным ограничениям. К слову, вторая волна заражений Covid-19 уже сказалась на американской экономике. Так, квартальные продажи Walmart Inc. растут значительно медленнее, чем в начале пандемии, хоть население и продолжает закупаться продуктами питания и дезинфицирующими средствами, а корпорация заранее объявила о праздничных скидках. Акции Walmart упали на 0,6%. Акции Tesla выросли на 9%. А их включение в состав S&P 500 обещает оживление среди оптимистично настроенных инвесторов компании, которые обеспечили резкий рост стоимости её ценных бумаг, на 480% в 2020 году. Относительно спокойное снижение Nasdaq отчасти объясняется ростом акций Tesla. Участники рынка готовятся к тому, что бумаги этой компании будут включены в состав индекса S&P 500. Однако случится это только в конце декабря, поэтому на S&P 500 этот рост пока никак не влияет. Бумаги Walgreens Boots Alliance снизились на 8,8% после того, как Amazon.com заявила о запуске конкурирующей онлайн-аптеки. Акции CVS Health потеряли 8,9%. Доходность 10-летних американских гособлигаций уменьшилась до 0,868% с 0,906% в понедельник. Панъевропейский Stoxx Europe 600 снизился на 0,2%, при этом падение возглавили акции крупнейших британских фирм. На рынках АТР торги акциями завершились преимущественно с небольшим ростом: японский Nikkei 225 набрал 0,4%, гонконгский Hang Seng – 0,1%, а китайский Shanghai Composite снизился на 0,2%.

Поделиться85819.11.2020 16:51:17

Американский доллар сегодня выглядит лучше остальных валют

Сегодня утром национальная валюта США наконец отметилась позитивной динамикой, которая не фиксировалась вот уже пять предыдущих торговых сессий подряд. Причиной неожиданного позитива стали растущие волнения участников рынка относительно темпов распространения коронавирусной инфекции в мире, а также возможных последствий пандемии и тех ограничительных карантинных мер для экономики стран, которые призваны предотвратить высокий уровень заражения. Индекс американского доллара по отношению к корзине из шести основных валют мира сегодня неплохо укрепился: рост составил 0,14%, а текущий уровень перешел на отметку в 92,443 пункта. Национальная валюта Японии сегодня не демонстрирует сколько-нибудь значимой динамики, она остается практически без изменений. В паре с американским долларом ее утренний рост составляет всего 0,07%, что позволяет ей перейти на уровень 103,76 иены за доллар. Таким образом, относительно безопасная, по мнению инвесторов, иена уже смогла подняться на 0,8% только за текущую неделю, которая, впрочем, еще не закончилась. Национальная валюта Австралии сегодня, напротив, сокращает свои позиции. Падение уже составило 0,19%, а новый уровень цены – 0,7291 доллара за «оззи». Национальная валюта Новой Зеландии также следует негативной тенденции и дешевеет на 0,25%, что перемещает ее на уровень 0,6907 доллара за «киви». Единая европейская валюта сегодня опять испытала колоссальное давление на фоне введения очередной порции карантинных мер на территории отдельных государств региона, поскольку ситуация в Европе пока остается одной из самых обостренных. Евро сократился на 0,02% и достиг отметки в 1,185 доллара. Участники рынка больше не могут игнорировать те риски, которые возникают по поводу стремительного роста заражения коронавирусом. Кроме того, неспокойной остается ситуация с переговорным процессом между Великобританией и Европейским союзом относительно Brexit. В сторону Еврокомиссии начинают звучать требования предъявить хотя бы приблизительный сценарий Brexit, который будет реализовываться в том случае, если сделка так и не состоится. На этом фоне национальная валюта Великобритании сегодня снижается на 0,26%, до 1,3235 доллара за фунт стерлингов.

Поделиться85920.11.2020 12:41:07

USD/CHF: малопопулярный защитный актив выходит из тени

В периоды экономической и политической неопределенности трейдеры часто обращаются к «теневым» активам, которые не слишком часто используются в биржевых операциях. Во всяком случае, подобные сделки редко вызывают ожесточенные споры среди экспертов и участников рынка. К числу таких малозаметных, но достаточно сильных валют относится швейцарский франк. Многие инвесторы считают «швейцарца» одним из наиболее надежных «охранных» активов, способных уберечь капиталы в нестабильное время. Надежность швейцарского франка ассоциируется у трейдеров с прочностью банковской системы страны. Устойчивость данной валюты проверена временем, хотя здесь существуют свои подводные камни. Например, постоянное использование швейцарского франка в качестве защитного актива – не самый выгодный вариант. По мнению специалистов, на эту валюту сильно влияет монетарная стратегия Национального банка Швейцарии (НБШ). В случае изменения вектора направления денежно-кредитной политики регулятора «швейцарец» развернется в другую сторону, резко ограничив прибыль инвесторов. Опасения рынка вызывает текущая политика отрицательных ставок, которую использует НБШ. Данная мера предполагает минусовую доходность по депозитам, что тоже настораживает инвесторов. Однако, несмотря на отсутствие ощутимого финансового результата при вложении в CHF, он отлично подходит на роль актива «тихой гавани». В настоящее время «свисси» является одной из самых дорогих денежных единиц в мире. Напомним, швейцарский франк существенно укрепился после того, как власти перестали поддерживать его курс. На текущей неделе «швейцарец» вновь заявил о себе, продемонстрировав уверенный рост в четверг, 19 ноября. При этом пара USD/CHF не выходила за пределы текущего диапазона, курсируя вблизи сильного уровня поддержки 0,9100. На следующий день ситуация почти не изменилась. В пятницу, 20 ноября, пара USD/CHF остается в рамках 0,9096–0,9097, демонстрируя слабые попытки подняться выше. Несмотря на то что в ситуации повышенной неопределенности трейдеры остаются приверженцами торгов по паре EUR/USD, считая классический тандем более надежным, многие из них готовы поменять свои предпочтения. Некоторые участники рынка настроены попробовать новое, которое, согласно пословице, «хорошо забытое старое». Швейцарский франк был и остается сильным защитным активом, гарантирующим безопасность вложенных средств, однако он долго находился в тени доллара, евро и фунта. Специалисты считают, что пришло его время, и рынку стоит этим воспользоваться. По оценкам аналитиков, динамика пары USD/CHF более свободна, чем у других валют. При сильных движениях рынка тандем способен подняться на 20-30, а иногда и на 50 пунктов. В ситуации, когда направление движения легко просчитывается, трейдеры используют швейцарский франк. В этом случае можно рассчитывать на внушительную единовременную прибыль, подчеркивают эксперты. В настоящее время, с учетом глобальной напряженности и высокой вероятности общенационального карантина в ряде стран на фоне второй волны COVID-19, специалисты рекомендуют сделать ставку на швейцарский франк. Сейчас в центре внимания – валюты с ярко выраженными защитными свойствами, и среди них лидирует CHF. Преимуществом швейцарской валюты является тот факт, что национальный регулятор готов повременить с дополнительными мерами монетарного стимулирования. В случае сохранения текущей политики НБШ «свисси» получит мощный стимул для роста

Поделиться86023.11.2020 16:09:14

Нефть дорожает и бьёт рекорды сентября в ожидании вакцины от коронавируса

В понедельник мировые цены на нефть растут на фоне ожиданий трейдеров, что вакцина от COVID-19 поможет взять пандемию под контроль. Оптимизм, связанный с успехом в разработке препарата и надеждой на то, что она поддержит восстановление спроса на сырье, привел к росту стоимости нефти в ноябре почти на 20%. А к полудню текущего понедельника цена февральских фьючерсов на североморскую нефтяную смесь Brent впервые со 2 сентября поднялась выше $46 за баррель. Январские фьючерсы на Brent увеличились на 1,47% – до $45,63 за баррель, что на $0,22 (0,49%) выше цены закрытия предыдущей сессии. Январские фьючерсы на нефть WTI подорожали на 1,74% – до $43,16 за баррель.

Напомним, в пятницу американская фармацевтическая корпорация Pfizer и немецкая компания BioNTech подали в Управление по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA) США запрос для получения разрешения на экстренное использование вакцины от коронавирусной инфекции. В ответ на это руководитель американской государственной программы по подготовке к вакцинации Монсеф Слауи заявил, что применение препарата может начаться уже 11-12 декабря. К слову, такая бурная реакция участников рынка на многообещающие новости о вакцине вполне объяснима, ведь число новых случаев заболеваний COVID-19 в США в ноябре почти на 110 тыс. в сутки выше, чем в прошлом месяце. Тем временем Гонконг и Сингапур на 14 дней отложили план возобновления свободных полетов между городами из-за всплеска заражений в Гонконге. Кроме того, эксперты с сожалением заявляют, что в ближайшее время ситуация с коронавирусом в Европе, Америке и Азии, вероятнее всего, будет ухудшаться. Однако инвесторы предпочитают не думать о плохом и продолжают верить в мгновенный эффект вакцины. Кроме того, позитивные настроения участников рынка нефти подкрепляются ожиданиями, что в конце текущего месяца ОПЕК+ продлит принятые ранее сокращения на квартал или полугодие. В середине ноября Министерский мониторинговый комитет ОПЕК+ обсудил положение на рынке нефти на фоне второй волны COVID-19. По его итогам не было вынесено никаких решений, хотя ранее эксперты организации рекомендовали министрам рассмотреть возможность сохранения текущих ограничений добычи нефти на первые 3–6 месяцев 2021 года. Комитет обещал дать ответ на этот вопрос к следующему заседанию альянса, запланированному на 1 декабря. Помимо этого, участников торгов беспокоит сообщение о положении дел в Саудовской Аравии. Ранее СМИ сообщали, что представитель военных йеменских повстанцев из движения хуситов заявил о ракетном обстреле распределительной станции нефтегазовой госкомпании Saudi Aramco.